L'intensification du bras de fer qui oppose la Chine aux États-Unis contribue à la baisse de la croissance mondiale.

L'actuariel 34

Afin de mesurer l’impact de cette guerre commerciale sur ses protagonistes, et sur le reste du monde, des économistes envisagent différents scénarios.

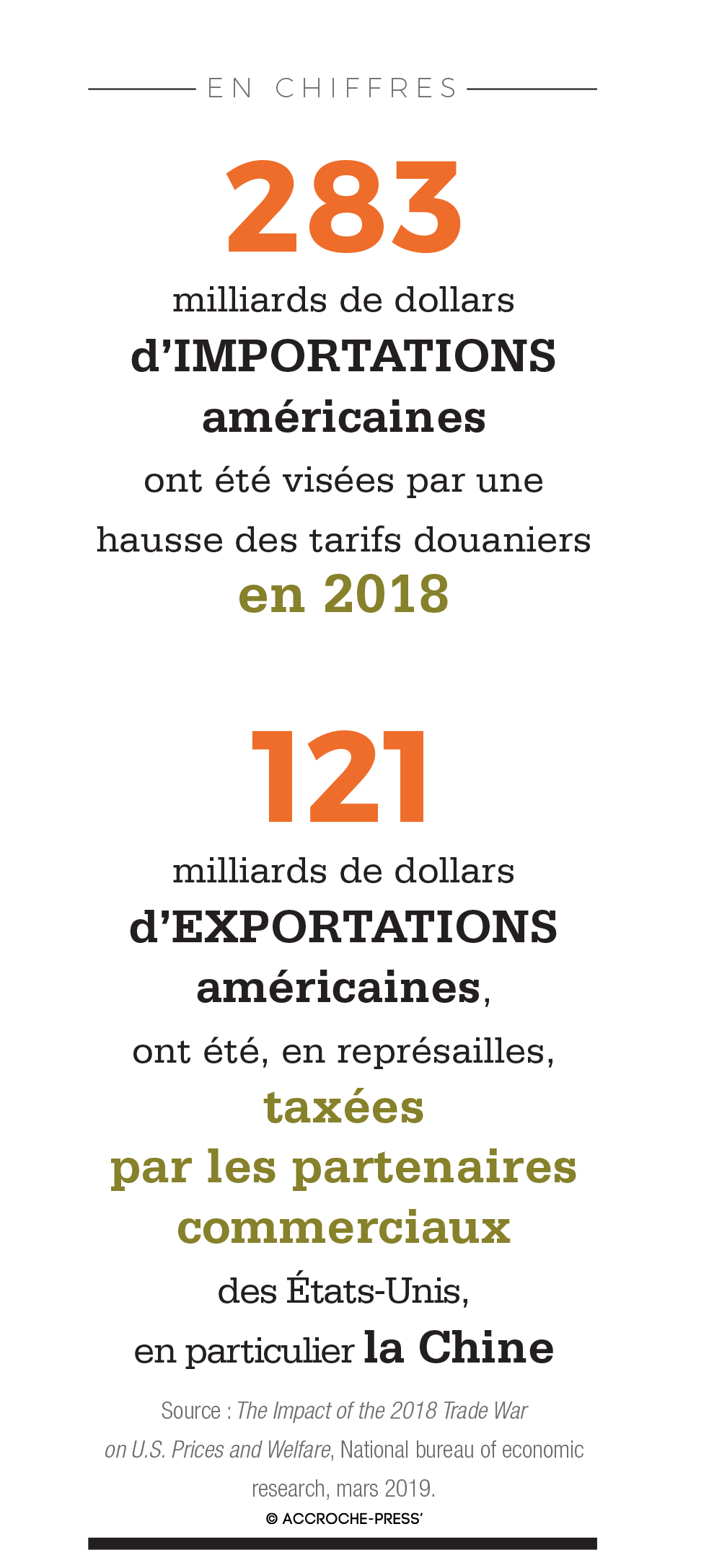

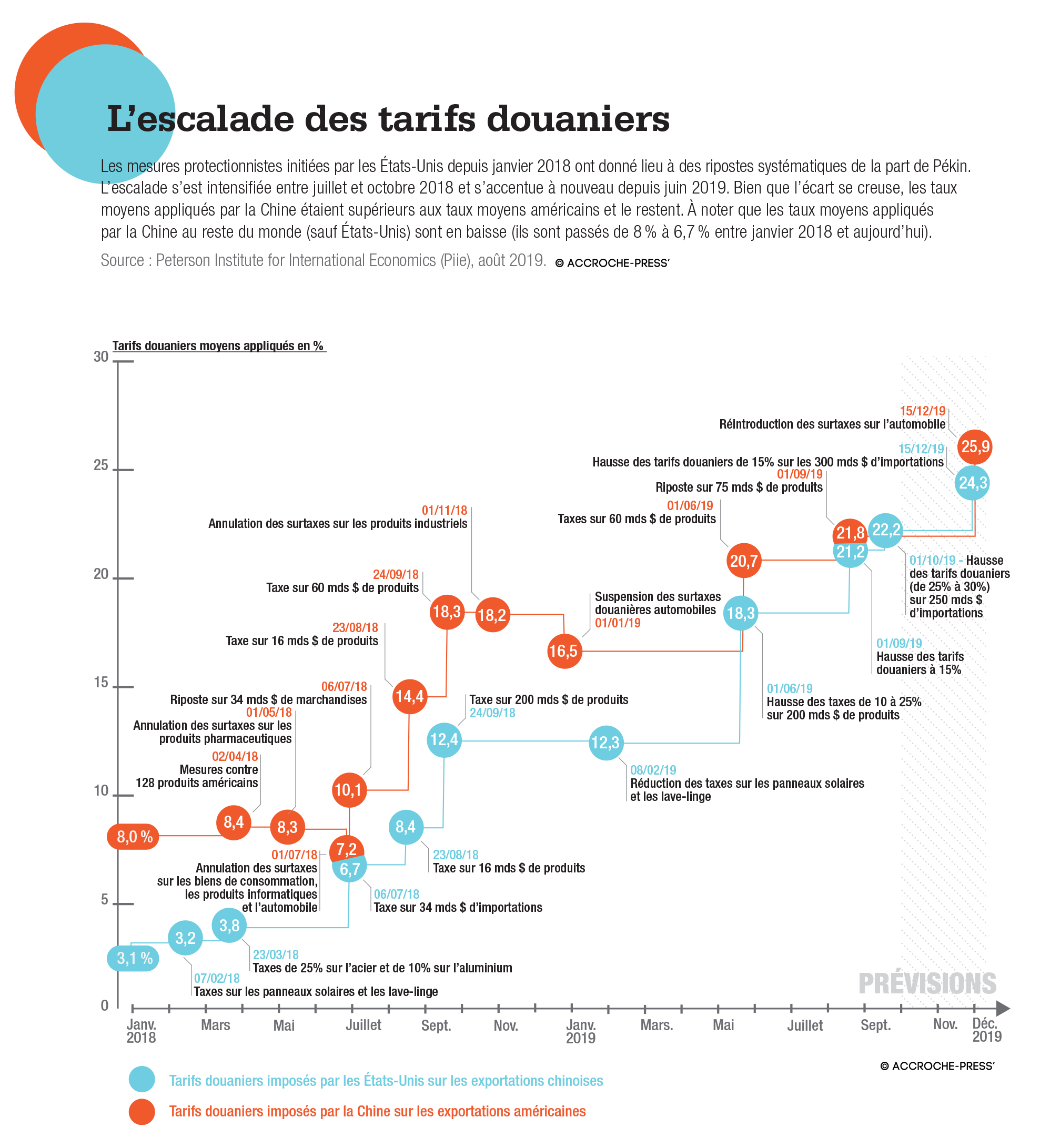

Tout juste élu à la présidence des États-Unis, Donald Trump entamait, en janvier 2018, sa croisade protectionniste. Première offensive : augmenter les taxes douanières sur les machines à laver et les panneaux solaires, dont la Chine est le premier producteur mondial. Obnubilé par le déficit commercial des États-Unis vis-à-vis de la Chine, l’ex-magnat de l’immobilier signait dans la foulée un décret instaurant des droits de douane de 25 % sur les importations d’acier et de 10 % sur celles d’aluminium. Dans une logique « œil pour œil, dent pour dent », Pékin répliquait en s’attaquant notamment aux importations agricoles américaines. Afin d’éviter une nouvelle escalade de ce conflit commercial, le sommet du G20 de juin 2019, au Japon, est l’occasion d’une négociation entre les présidents. À son issue, une trêve est décrétée et Donald Trump semble renoncer à imposer de nouvelles taxes sur les 500 milliards de dollars de biens chinois achetés chaque année par les États-Unis.

Mais le conflit connaît un nouveau rebond le 23 août. Alors que la Maison-Blanche annonce l’imposition d’une surtaxe de 10 % sur les 300 milliards de dollars d’importations chinoises jusque-là épargnées, Xi Jinping promet, en représailles, l’application de droits de douane massifs sur les véhicules automobiles américains et leurs pièces détachées à compter du 15 décembre 2019.

Certes, si ces tensions pèsent pour l’instant peu sur les économies nationales des deux pays, la poursuite d’une diminution des échanges pourrait significativement ralentir la croissance mondiale. Et, malgré les efforts des diplomates des deux côtés, l’apaisement paraît difficile. « Deux courants s’opposent au sein de l’administration américaine, décrypte Stéphane Déo, stratégiste de La Banque postale Asset Management. Certains estiment que le pays doit absolument se séparer de la Chine – comme il l’a fait avec sa décision très dure sur Huawei –, d’autres qu’il faut organiser l’intégration des deux économies. » La même ligne de fracture entre « durs » et « conciliants » se retrouve à Pékin. D’où les atermoiements des deux capitales, et la difficulté pour les observateurs de prédire dans quel sens penchera la balance.

Les promesses du protectionnisme

L’agressivité américaine vis-à-vis de la Chine n’est pas l’apanage de Donald Trump. En effet, de nombreux démocrates partagent la même inquiétude face au succès du « socialisme de marché » de l’empire du Milieu. Alors que, dans les années 1980, le PIB chinois représentait 10 % de son équivalent américain, il devrait le dépasser d’ici quelques années. Fort de cette réussite, Xi Jinping a récemment rompu avec la tradition nationale de garder profil bas et s’est donné l’objectif de dominer les dix premiers secteurs technologiques mondiaux d’ici à 2025. Une nouvelle assurance politique qui s’est accompagnée d’une montée en puissance dans l’océan Pacifique, terrain de jeu traditionnel des États-Unis. Côté américain, le développement de géants de l’information tel Huawei a évidemment suscité de vives inquiétudes, d’autant que les entreprises chinoises sont régulièrement accusées de cyberintrusions. C’est donc dans cette ambiance de rivalité sourde que la décision américaine d’augmenter les tarifs douaniers est intervenue. Selon la promesse présidentielle, le virage protectionniste était censé permettre la relocalisation d’usines sur le sol américain. Reste que l’implantation de chaînes de production ultra-spécialisées et imbriquées en quelques mois reste parfaitement utopique. De fait, à l’heure actuelle, les conséquences économiques de cette guerre des tarifs sont peu visibles : ni relocalisation de production, ni effondrement de la croissance ne sont à observer. Un effritement de la confiance des chefs d’entreprise est tout juste noté aux États-Unis. En juin, l’indice PMI composite d’IHS Markit, indicateur d’activité du pays, est ainsi ressorti à 50,6 – contre 50,9 en mai –, approchant peu à peu le seuil des 50, qui sépare l’expansion de la contraction de l’activité.

Une modélisation complexe

L’impact de cette guerre commerciale a fait l’objet de plusieurs analyses de chercheurs. En mars 2019, l’étude The Return to Protectionism , réalisée par un collectif d’économistes des universités de Berkeley, Columbia, Yale et UCLA, estime que celle-ci a coûté 7,8 milliards de dollars aux États-Unis, soit 0,04 % de son PIB en 2018. Ce chiffre résulte de l’addition de deux effets contraires : d’un côté, les consommateurs et les producteurs touchés par les taxes auraient perdu 68,8 milliards de dollars ; d’un autre, l’État, encaissant de nouveaux droits de douane, et les industriels, profitant de la hausse des prix des importations chinoises pour augmenter leurs propres tarifs, auraient gagné près de 60 milliards de dollars. « Comme souvent dans une guerre commerciale, il y a des gagnants et des perdants au sein d’un même pays, détaille Patrick Kennedy, doctorant à Berkeley, coauteur du rapport. Par exemple, les compagnies américaines produisant de l’acier ou de l’aluminium ont bénéficié des hausses des droits de douane sur l’acier et l’aluminium importés. En revanche, les consommateurs se sont appauvris car ils doivent payer plus cher afin d’acheter tous les produits à base d’acier ou d’aluminium comme des voitures ou une maison. »

Tous les regards se tournent également vers le niveau d’inflation qui, à 1,8 % en juillet 2019, est pour l’instant contenu. Les hausses de prix restent en effet concentrées sur quelques produits finaux, directement ciblés par les taxes douanières, qui ne sont pas parfaitement substituables aux biens nationaux. Les lave-linge en sont le parfait exemple. Leur prix a augmenté de 12 % suite à l’instauration de la taxe, selon une étude du Service de recherche du Congrès. Les prix des produits sidérurgiques, eux, ont progressé de 9 % l’an dernier, estime de son côté le Peterson Institute for International Economics. « Parmi les importations que Donald Trump pourrait à nouveau taxer, 69 % sont des biens de consommation, avance Christian Parisot, responsable de la recherche globale d’Aurel BGC (interrogé en juillet 20191). Or, les grandes marques de l’électronique ont fait des tests. Si leurs importations sont à leur tour touchées par les hausses de taxes, elles augmenteront de 19 % leurs prix. Cela créera de l’inflation, à un niveau pas forcément inquiétant pour la Réserve fédérale des États-Unis, mais qui pourrait faire chuter la consommation et provoquer par ricochet une récession, alors que l’investissement des entreprises a déjà ralenti. » (NDLR, le 23 août 2019, Donald Trump a annoncé une taxation à hauteur de 15 % à compter du 1er octobre sur une nouvelle série d’importations chinoises comprenant des produits électroniques.)

En Chine, au second trimestre, la croissance a patiné, s’établissant à 6,2 % sur un an, soit le rythme le plus faible enregistré depuis 1992. Ce ralentissement s’explique essentiellement par la baisse de la demande intérieure (lire « Des ressemblances troublantes avec 1929 » ci-dessous) mais aussi, dans une moindre mesure, par les tensions commerciales : de la même manière que la politique de l’administration Trump pénalise les importateurs américains, les taxes de représailles pénalisent les importateurs chinois, obligés de payer plus cher pour recevoir leurs commandes.

« Les augmentations de taxes n’ont pas diminué le déficit entre les États-Unis et la Chine. Au contraire, il s’est même creusé, rappelle Christian Parisot. Par contre, la Chine a perdu un point de part de marché dans les exportations américaines. Si l’on se fie aux chiffres, des pays comme l’Inde ou le Vietnam en ont profité, mais la réalité est plus complexe : beaucoup d’entreprises chinoises contournent la taxe en important des États-Unis via leurs filiales vietnamiennes. » Ce sont les entreprises chinoises, empêchées de commercer avec des firmes américaines sans autorisation administrative, comme l’équipementier télécoms Huawei, qui paient en réalité le plus lourd tribut du bras de fer avec les États-Unis. Le National Defense Authorization Act (NDAA), promulgué par Washington, stipule en effet que Huawei n’a plus le droit d’utiliser plus de 25 % de composants issus de technologies américaines. Conséquence : le géant chinois, qui tablait sur un chiffre d’affaires de 125-130 milliards de dollars en 2019, a revu ses ambitions à 100 milliards.

Dans l’incertitude, anticiper les scénarios

Pour l’heure, l’impact de la guerre commerciale reste modeste. Moins de 5 % des importations mondiales sont en effet concernées par les augmentations récentes de taxes. En revanche, la situation pourrait s’aggraver si le bras de fer entre les deux superpuissances se transformait en guerre commerciale généralisée. Quantifier le coût futur de cette guerre s’avère complexe et impose ainsi aux économistes de plancher sur de multiples scénarios de sanctions et de représailles. Leurs mesures incluent les coûts directs induits par le relèvement des droits de douane mais aussi les effets indirects (incertitudes, baisse de productivité, hausse des coûts de financement, baisse de la consommation…).

Les modèles quantitatifs de commerce en équilibre général permettent de simuler les effets sur le long terme. Les résultats sont connus : en théorie, une hausse généralisée des droits de douane de 60 points de pourcentage, entraîne à long terme une perte du PIB mondial en volume de 3 % à 4 %, comme le démontre une note récente du Conseil d’analyse économique (CAE). « Cet impact relativement faible, même pour un relèvement très important des droits de douane au regard de l’histoire économique récente, s’explique par le niveau modéré d’ouverture commerciale, même en incluant les échanges de services, des principales économies telles que les États-Unis (27 %) ou l’Union européenne (35 % hors échanges intra zone euro) », relatent des économistes de la Banque de France dans une note de décembre 2018.

Impact à court terme, analyse macroéconomique

Pour mesurer les effets à court terme de tensions bilatérales, d’autres économistes adoptent une autre méthode : ils se fondent sur des modèles macroéconomiques en économie ouverte et réalisent leurs simulations d’augmentation des taxes à partir de modèles d’équilibre général stochastique dynamique. Deux économistes de la banque Goldman Sachs, Nicholas Fawcett et Jari Stehn, ont ainsi pu plancher sur différents scénarios. L’hypothèse centrale choisie par les chercheurs est celle d’une nouvelle augmentation des taxes douanières américaines de 10 % sur la dernière tranche des 300 milliards de dollars d’importations chinoises (NDLR, un scénario confirmé par l’annonce de Donald Trump du 23 août) et de 10 % sur toutes les importations mexicaines. D’ici trois ans, cette option pourrait coûter aux États-Unis de 0,5 à 0,6 % de leur PIB. L’effet serait légèrement plus modeste côté chinois, avec une érosion du PIB de 0,4 à 0,5 %. « Ainsi, même dans notre scénario basique, les États-Unis sortent perdants de cette guerre commerciale », notent les auteurs dans le rapport Trade Wars 3.0 de juin 2019.

Leur deuxième scénario – une augmentation de 25 % des taxes sur les importations chinoises – est plus sévère. Dans ce cas, le PIB américain baisserait de 0,8 %. Si les importations mexicaines étaient taxées également à 25 %, le choc augmenterait d’un cran supplémentaire, à 1,2 %.

Le scénario le plus douloureux pour les États-Unis, comme pour le reste du monde, serait l’introduction d’une taxe de 25 % sur toutes les importations automobiles, une option ouverte par Donald Trump. Le coût aux États-Unis serait de 1,3 % à 1,4 % du PIB, soit plus de 300 milliards de dollars. Et le choc se répercuterait très vite autour du monde, avec un contrecoup sévère notamment en Allemagne et au Japon. Ce scénario catastrophe coûterait 1 % de PIB à la Chine et 0,3 % à la zone euro. Alors que l’exportation de voitures vers les États-Unis ne représente que 0,8 % du PIB allemand, une hausse des droits de douane de 25 points heurterait l’Allemagne à hauteur de 0,7 % de son PIB. Car l’industrie automobile allemande est au cœur du tissu industriel national : pour produire 1 milliard d’euros de véhicules, environ 1,8 milliard de biens et services sont mobilisés. D’où des effets indirects en cascade si la production automobile ralentit.

La conclusion est claire : d’un point de vue macroéconomique, une guerre commerciale ne fait que des perdants. Et, dans tous les scénarios étudiés, les États-Unis, pourtant à l’initiative de la guerre tarifaire, souffrent davantage que leurs partenaires.

Impact à long terme, analyse microéconomique

Une étude microéconomique des experts du Centre d’études prospectives et d’informations internationales (Cepii) se concentre quant à elle sur les conséquences à long terme des mesures prises depuis dix-huit mois en termes de variation de valeur ajoutée sectorielle. Les résultats, communiqués dans une lettre intitulée L’arroseur arrosé : guerre commerciale et chaînes de valeur mondiales d’avril 2019, sont similaires : si quelques secteurs sortent gagnants du bras de fer engagé par Donald Trump, dans sa globalité, l’économie américaine en pâtit. Pour en mesurer l’impact, les économistes se sont fondés sur les recettes tarifaires affectées (les importations initiales multipliées par l’augmentation des tarifs). « Les mesures déjà mises en œuvre feraient subir d’importantes pertes de valeur ajoutée à la Chine (91 milliards de dollars à long terme), mais aussi aux États-Unis (62 milliards), en raison de l’imbrication internationale des chaînes de valeur », est-il conclu. Parmi les exportations chinoises, l’électronique serait le secteur le plus touché, avec 167 milliards de dollars d’exportations devant faire face à de nouveaux droits de douane de 9,3 %. Aux États-Unis, l’automobile serait le secteur le plus affecté, avec 15 milliards de dollars d’exportations américaines vers la Chine. Les économistes du Cepii ont également cherché à quantifier les conséquences d’une accalmie. Dans ce scénario, Washington n’augmenterait plus aucune taxe et supprimerait même les droits de douane bilatéraux sur les produits industriels entre les États-Unis et l’Union européenne. Les experts estiment qu’une telle évolution n’apporterait que des gains limités et aurait peu d’impact sur les recettes tarifaires, les droits de douane initiaux étant déjà faibles.

Les études sont sans appel : le protectionnisme, pourtant en vogue, reste un jeu à somme négative. Les dommages apparaissent toutefois limités, ce qui peut expliquer la tentation de certains chefs d’État, particulièrement Donald Trump, de continuer à traiter de nombreux dossiers de politique extérieure avec cet instrument très symbolique et populaire qu’est la hausse des tarifs douaniers.

Des ressemblances troublantes

Des ressemblances troublantes

avec 1929

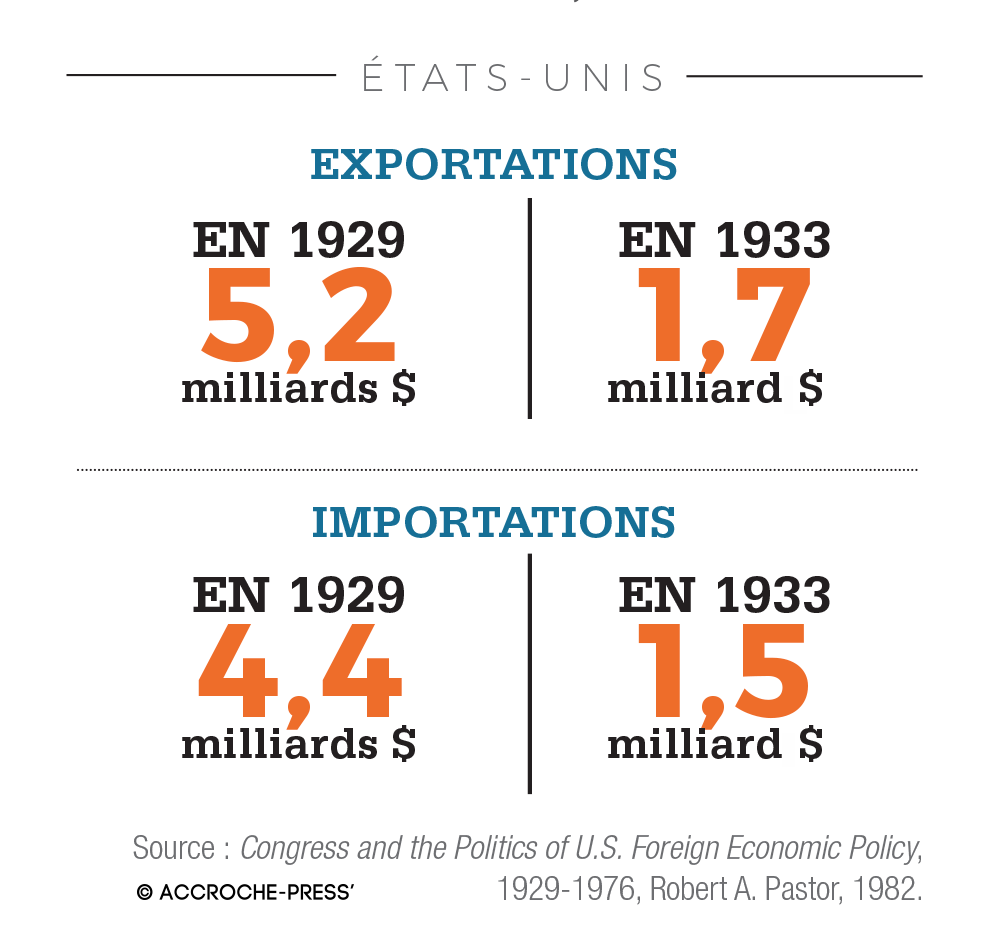

La Grande Dépression des années 1930, aggravée par des mesures protectionnistes américaines, avait conduit en quelques années à l’effondrement brutal du commerce mondial. Alors que Donald Trump renoue avec une politique économique similaire, la crainte d’une grande crise émerge.

Aux États-Unis, les ressemblances entre la période actuelle et la fin des années 1920 sont abondamment soulignées, avec en toile de fond, toujours la même inquiétude : les mesures protectionnistes de Donald Trump provoqueront-elles, comme celles du président Herbert Hoover à l’époque, une crise économique mondiale ? à la sortie de la Première Guerre mondiale, l’usage de l’électricité se répand et provoque un changement rapide des modes de vie. L’automobile devient la norme. Les chevaux, relégués dans les champs, quittent les villes. Par ricochet, le prix du foin et de tous les fourrages dégringole, les fermiers, alors piliers de l’économie américaine, souffrent et se plaignent vivement de la concurrence étrangère. Pour les soutenir, pendant la campagne de 1928, Hoover promet une hausse des tarifs douaniers des produits agricoles. Il remporte l’élection. En octobre 1929, alors que le Sénat discute d’un texte mettant en œuvre la promesse présidentielle, la Bourse de New York s’effondre en quelques jours, provoquant le début de la Grande Dépression. La majorité républicaine pense pouvoir remonter la pente grâce au protectionnisme. Le Hawley-Smoot Tariff Act est votée en mars 1930. Le texte augmente les droits de douane sur plus de 20 000 produits importés par les États-Unis. Les conséquences de cette loi sont dramatiques. En représailles, 25 pays augmentent à leur tour leurs tarifs douaniers ou mettent en place des quotas. Le résultat est immédiat : dès 1930, le volume des exportations mondiales baisse de 20 %. En 1932, le point le plus bas est atteint avec un commerce international en chute de 60 % par rapport à 1929. Aux États-Unis, l’effet est saisissant. Les exportations chutent de 61 % entre 1929 et 1933 et les importations de 66 %. La crise empire : le taux de chômage américain passe de 9 % à 16 % entre 1930 et 1931 puis à 25 % en 1932. Dès 1931, les chômeurs font la queue devant les points de soupes populaires.

En 1932, les deux parlementaires républicains, pères de la loi, Willis Hawley et Reed Smoot, perdent chacun leur siège et, à l’élection présidentielle, Franklin Roosevelt l’emporte face à Herbert Hoover. L’histoire va-t-elle se répéter ? Le pire n’est pas certain. Car, au-delà des similitudes de contexte politique, les banques centrales, et avec elles la politique monétaire, ont largement gagné en puissance entre les deux époques. L’économie mondiale apparaît également bien plus solide qu’elle ne l’était il y a 90 ans. Reste que, pour avertir Donald Trump des dangers de sa politique, une douzaine d’économistes américains des universités de Chicago, Harvard et Stanford ont repris, en mai 2018, presque mots pour mots, la missive envoyée en 1930 par 1 028 économistes à Hoover : « Nous sommes convaincus que l’adoption de mesures protectionnistes serait une erreur. Elles entraîneraient une hausse des prix pour les consommateurs américains […] et une détérioration du niveau de vie de nos concitoyens. »

– point de vue –

– point de vue –

Julien MARCILLY

Économiste en chef de l’assureur-crédit Coface

Comment l’économie chinoise réagit-elle à la guerre économique ?

Julien MARCILLY : L’économie chinoise ralentit pour plusieurs raisons. Tout d’abord, depuis plusieurs années, nous distinguons une tendance structurelle : beaucoup de secteurs, notamment les infrastructures ou la construction, sont en surcapacité. Très endettées, les entreprises investissent moins. Ensuite, la consommation diminue dans les régions les plus favorisées, où les ménages sont désormais bien équipés en électronique et en véhicules. Pour preuve, c’est la première fois depuis vingt ans que les ventes automobiles ont ralenti en Chine. Enfin, il y a l’effet du protectionnisme, même s’il est difficile de mesurer le poids exact de ce facteur. Chaque année, nous réalisons une enquête auprès de 1 500 entreprises en Chine. Depuis 2015, une plus large part d’entre elles déclarent souffrir de retards de paiement de la part de leurs clients. Alors qu’il s’agissait jusque-là des secteurs en surcapacité, depuis cette année, le phénomène touche aussi d’autres domaines comme l’électronique et l’automobile. C’est, pour nous, le premier effet visible de la hausse des tarifs douaniers.

Le gouvernement cherche-t-il à se protéger des effets des hausses de tarifs ?

Julien MARCILLY : Pour contrer un éventuel choc sur le pouvoir d’achat, le gouvernement a pris quelques mesures en matière fiscale. Il a par exemple baissé la TVA sur certains biens, même si, à ce stade, les effets sur le consommateur restent très faibles. Sur le plan diplomatique, la stratégie chinoise est de répondre œil pour œil, dent pour dent. Il y a une volonté nette de montrer que la Chine est forte.

Ce bras de fer fragilise-t-il Xi Jinping ?

Julien MARCILLY : Le président Xi Jinping, comme Donald Trump, ne semble pas pénalisé par cette guerre, en grande partie parce que le consommateur chinois n’est pas touché pour l’instant. Ce qui est d’ailleurs de mauvais augure pour la suite.

Comment voyez-vous évoluer la situation ?

Julien MARCILLY : Il me semble illusoire de s’attendre à une vraie détente, du moins tant que nous serons dans la campagne américaine. Pour Trump, afficher un accord avec la Chine reviendrait à faire un cadeau aux démocrates. Je pense que, même si un accord finissait par être signé, Trump pourrait à tout moment revenir dessus.

1. Les interviews ont été réalisées en juillet 2019.