Un risque dit « de transition » encore largement négligé, malgré son potentiel systémique.

L'actuariel 32

Au-delà de ses conséquences physiques (inondations, sécheresse…), le changement climatique expose les actifs à un autre risque : celui de « s’échouer » du fait de leur incompatibilité avec une économie bas carbone.

Mi-janvier, une lettre signée de Larry Fink, patron de Black Rock, a fait grand bruit. Le leader mondial de la gestion d’actifs y déclarait vouloir se désengager de l’industrie du charbon et exiger que le reste de ses actifs soit aligné sur l’Accord de Paris. Black Rock avait même créé un mini-site web pour détailler ces mesures. Des mesures certes nécessaires pour lutter contre le changement climatique, mais pas seulement… Le « risque de transition » vers une économie bas carbone justifiait également cette annonce, tant la dévalorisation des actifs liés aux énergies fossiles est à craindre. Sauf que… la lettre comme le site étaient des canulars imaginés par les activistes écologistes The Yes Men, qui ont réussi à piéger jusqu’au Financial Times.

Les stranded assets : une menace multiforme

L’objectif des Yes Men : pousser Larry Fink à combler le fossé entre ses appels à œuvrer pour le « bien commun » et ses placements toujours massifs dans les énergies fossiles. Black Rock n’est d’ailleurs pas une exception, loin de là : la finance continue à investir largement dans les industries du charbon, du pétrole et du gaz, et le hiatus entre discours et réalité est quasiment général. Une situation a priori très instable au regard de la menace que représente le risque de transition. Cette menace de voir ses actifs « s’échouer » – de l’expression anglaise stranded assets – est en effet multiforme. « Les causes peuvent toutefois se classer en quatre grandes catégories : une nouvelle réglementation, un changement des conditions de marché, une rupture technologique et, enfin, une atteinte à la réputation de l’entreprise » détaille Julie Evain, chargée de recherche finance et climat à I4CE (Institute for Climate Economics).

Typologie des risques de transition

Des milliers de milliards de dollars potentiellement en jeu

Ensuite, les montants en jeu sont tout sauf négligeables. Carbon Tracker, think-tank britannique référent dans le domaine et inventeur de l’expression stranded assets, n’a cessé de vouloir en alerter les investisseurs. Dès 2011, un rapport intitulé « Unburnable Carbon » pose un principe simple : il y a un « budget carbone », c’est-à-dire une quantité maximale d’équivalent CO2 à émettre pour rester en deçà de 2 °C(1). Toutes les énergies fossiles qui seront « brûlées » en dehors de ce budget (c’est-à-dire entre 60 et 80 % des réserves) risquent tôt ou tard de « s’échouer ». Depuis, le think-tank a publié nombre d’études aux intitulés plutôt alarmants.

Exemple, en 2015 : « The $2 trillion stranded assets danger zone: How fossil fuel firms risk destroying investor returns ». En 2018, il s’est interrogé sur le montant des stranded assets liés aux Capex (ou dépenses d’investissement supposées avoir une valeur positive dans le futur) pour soixante-douze compagnies de pétrole et de gaz. La réponse est dans le titre du rapport : « Mind the gap : The $1.6 trillion energy transition risk ».(2)

De son côté, la société de conseil en investissement Kepler Chevreux chiffrait déjà en 2014 l’impact sur les entreprises si l’économie devait se baser sur un scénario à + 2 °C : « Nous estimons que l’industrie des énergies fossiles perdrait 28 trillions de dollars (en dollars constants 2012) de revenu brut sur les vingt prochaines années comparé à un scénario business as usual. ». L’industrie du pétrole représenterait plus de 19 trillions de ce total.

Un effet domino dévastateur

Pour les banques, le risque de transition prend surtout la forme d’un risque de crédit. Si l’on en croit Moody’s Investors Service, seize secteurs présentent un risque élevé ou très élevé face à un durcissement de la réglementation carbone. Réunis, ils comptent pour 3,7 trillions de dollars de dettes. Parmi eux, les industries productrices d’énergies fossiles bien sûr, mais aussi les compagnies aériennes, le transport maritime, les constructeurs automobiles ou encore la construction de bâtiments, selon son rapport « Global Heat Map » de septembre 2018. « Si les gouvernements cherchent à atteindre les objectifs de l’Accord de Paris, cela aurait un impact tangible – et dans certains cas disruptifs – sur certains secteurs… » signalent les auteurs. À noter que deux nouveaux secteurs font partie du classement en 2018 pour tout ce qui concerne les « risques environnementaux » : les gestionnaires d’actifs et les fonds de pension, avec un profil de risque bas.

Comme le pointe cette étude de Moody’s, les entreprises fortement émettrices de gaz à effet de serre ne sont donc pas – loin de là – les seules concernées. De fait, si les 300 plus grandes compagnies du secteur des énergies fossiles ne représentent qu’un peu moins de 7 % de la capitalisation mondiale(3), leur brutale dévalorisation aurait, par effet domino, un potentiel dévastateur sur le reste de l’économie.

Pour rappel, pétrole, charbon et gaz représentent plus de 80 % de la consommation d’énergie primaire dans le monde et cette proportion n’a pas changé depuis des décennies, les énergies renouvelables ne venant que s’additionner aux fossiles, sans les remplacer.

10 % du portefeuille des assureurs français

Étant donné le périmètre potentiellement touché et le caractère parfois immédiat du risque, investisseurs et financeurs s’emparent- ils de ces informations pour évaluer leur propre degré d’exposition au risque de transition ? « Peu de travaux ont pour l’heure été publiés sur la façon d’évaluer ce risque pour les assureurs comme pour les autres acteurs financiers », remarque l’ACPR dans Analyses et synthèses. L’autorité de contrôle s’est néanmoins lancée dans ce calcul sur les placements des assureurs français : « Nous avons identifié les secteurs sensibles au risque de transition en partant de la méthodologie publiée par Battiston et alii en 2017, explique Anne-Lise Bontemps-Chanel, chef du service d’analyse des risques assurance. Nous avons ensuite appliqué cette méthodologie aux placements des assureurs. » Résultat : fin 2017, 250 milliards d’euros étaient sensibles au risque de transition, soit 10 % du portefeuille total. Il est a noter que l’ACPR s’en est tenue aux « secteurs spécifiquement vulnérables », c’est-à-dire « aux producteurs d’énergies fossiles, d’électricité, de gaz et d’eau et aux consommateurs d’énergie (logement, “secteurs intensifs en énergie”, transport). » État des lieux à l’instant T du secteur, l’étude de l’ACPR ne renseigne pour autant pas sur les entreprises financières au cas par cas, ni sur leur stratégie à venir.Rien d’étonnant à cela, puisque c’est aux premiers concernés de faire ce travail. En France, les investisseurs institutionnels y sont même fortement encouragés dans le cadre de l’article 173 de la loi TECV (transition énergétique pour la croissance verte) de 2015.

La France, un laboratoire international

La France est une sorte de laboratoire international d’expérimentation sur cette question, puisqu’elle est le seul pays à avoir à ce jour introduit les enjeux climatiques dans le reporting des investisseurs. L’article 173 demeure cependant incitatif, sur le modèle du « comply or explain ».

Au terme des deux premières années d’application de cette « soft law », les difficultés commencent à être bien identifiées. L’une d’elles touche précisément à l’évaluation du risque de transition : la part dite « brune » des portefeuilles – à savoir les actifs liés aux énergies fossiles – n’est pas, ou à peine, dévoilée. « C’est un indicateur très sensible en termes de réputation. Il est donc très peu calculé ou en tout cas très peu communiqué. Or, si cette part brune reste dans l’ombre, il est tout simplement impossible de mesurer l’exposition d’un acteur au risque de transition », souligne Julie Evain, qui a rédigé le rapport 2018 sur l’article 173 pour I4CE(4). Seuls deux assureurs ont joué la transparence, mais seulement sur les obligations d’entreprise et sans donner de montant. De toute façon, la compréhension du risque de transition est « très limitée et se restreint à l’introduction d’un prix élevé du carbone », précise Julie Evain.

Novethic a également livré une analyse de l’article 173 dans son étude « 173 Nuances de reporting – saison 2 » menée auprès des cent investisseurs institutionnels français les plus importants. « Seul un tout petit nombre d’acteurs très engagés testent sur un volume d’actifs limité des méthodologies d’évaluation chiffrée des risques financiers », peut-on y lire. Ainsi, ils ne sont que… 6 % à s’être penchés sur le risque de transition auquel ils pourraient eux-mêmes être exposés, et ce calcul ne concerne qu’un montant cumulé de 151 milliards d’euros, soit près de dix fois moins que les volumes d’encours couverts par la mesure d’empreinte carbone de leurs portefeuilles.

Enfin, le risque de transition nécessite – par définition – une projection dans l’avenir. « Là encore, on est loin du compte, note Anne-Catherine Husson-Traore, directrice générale de Novethic. Seulement un cinquième du volume total des actifs est projeté dans une trajectoire de réchauffement de + 2 °C. » Plus inquiétant encore : ces analyses ne sont presque jamais corrélées à l’évaluation de la « part brune », ce qui leur fait perdre toute pertinence.

« Il est certain que la prise de conscience n’est pas encore à la hauteur du risque, commente Anne-Lise Bontemps-Chanel. Nous avons lancé un questionnaire pour identifier les freins et surtout sensibiliser tous ceux qui passent encore totalement à côté de cet enjeu majeur. Les résultats seront publiés sur notre site au premier trimestre 2019. La Commission européenne a, de son côté, sollicité l’EIOPA (European Insurance Occupational Pensions Authority) sur la possibilité d’intégrer le risque de soutenabilité dans les exigences en capital de Solvabilité II et la réponse est attendue en septembre. »

La piste du désinvestissement

Certains investisseurs ont pourtant une réponse imparable : inutile d’évaluer le risque, il suffit de désinvestir dans les énergies fossiles. De fait, un désinvestissement historique se poursuit en France, faisant des assureurs et réassureurs français les pionniers dans ce domaine. Mais ce mouvement ne concerne que le charbon et certains acteurs notent que désinvestir n’est pas la solution miracle : qui dit vente dit rachat, et le nouvel investisseur a parfois des méthodes de gestion moins regardantes sur les critères environnementaux, sociaux et de gouvernance.

Par ailleurs, si le mouvement de désinvestissement se propageait trop vite et que les entreprises liées aux énergies fossiles ne trouvaient plus à se financer sur les marchés, le danger serait tout aussi important que celui lié aux stranded assets. En 2016, dans un discours intitulé « Resolving the climate paradox », Mark Carney, gouverneur de la Banque d’Angleterre, avait ainsi expliqué que, dans ce cas, « le succès serait un échec » : « That is, too rapid a movement towards a low-carbon economy could materially damage financial stability. »

Engagement actionnarial ou « simples discussions » ?

Pour cette raison, l’engagement actionnarial est donc largement plébiscité. Son but : faire progresser les entreprises émettrices de gaz à effet de serre dans leurs objectifs climatiques, soit par un vote de résolution lors des assemblées générales, soit en amont par un dialogue constructif. Une enquête menée par la société de conseil Indefi(5) sur les interactions entre investisseurs et émetteurs souligne cependant une différence de perception très nette entre les deux parties : les investisseurs se considèrent en effet comme très engagés, alors que les émetteurs qualifient ces échanges sur les questions de gouvernance et d’environnement comme de « simples discussions ». Les émetteurs estiment en outre que les investisseurs ont une « compréhension limitée des enjeux ESG » et de leur impact économique.

Fabrice Bonnifet, président du C3D (Collège des directeurs du développement durable), le confirme : « Lors des Road Shows, les investisseurs n’interrogent pas ou à peine les entreprises sur leur prise en compte des enjeux environnementaux et climatiques. Pour eux, cela reste la plus importante des choses secondaires. » Les investisseurs institutionnels ont pourtant un cadre sur lequel s’appuyer : les recommandations de la Task Force on Climate-related Financial Disclosures dite « TCFD », mise en place par le Conseil de stabilité financière du G20 et soutenue par la Commission européenne.

Reporting intégré : des disparités dans l’exercice

Pour Julie Evain, la première raison du blocage est évidente : « Le changement climatique n’est tout simplement pas compris : les impacts sont jugés trop éloignés dans le temps pour mériter une analyse. » En outre, certains secteurs sont considérés à tort comme peu sensibles, et notamment le secteur financier lui-même. Fait symptomatique selon la chercheuse, « la rédaction des reportings, à quelques exceptions près, est confiée aux départements de RSE, qui eux-mêmes délèguent cette tâche à un prestataire extérieur ». Conclusion : la plupart des acteurs financiers, hormis un petit groupe de leaders, se contentent de cocher les cases, « un peu comme s’ils remplissaient un rapport de conformité. Ils agissent pour préserver leur réputation et sous la pression des ONG, mais ne s’interrogent pas sur le fond et la finalité de l’exercice ». Pour surmonter cet obstacle, « il faudrait clarifier la régulation, être beaucoup plus pédagogique sur ce qui est attendu des investisseurs, pour qu’ils commencent par comprendre ces risques et intègrent le besoin de les mesurer, assure Anne-Catherine Husson-Traore. En principe, le texte de l’article 173 devait être revu après deux années d’exercice. Il faudrait saisir cette opportunité pour embarquer les investisseurs non ciblés par la loi et qui, à ce stade, se réjouissent d’avoir été oubliés ».

Le blocage tient aussi à des raisons inhérentes à l’industrie financière elle-même. Particulièrement incriminée, la gestion passive, pourtant en plein essor : d’abord, elle rend inopérant le principe même de l’engagement actionnarial ; ensuite, tous les grands indices boursiers sont alignés sur des scénarios qui conduisent à un réchauffement aux alentours de + 5 °C. « Il faudrait tout simplement l’interdire », assure Michel Lepetit, vice-président du think-tank The Shift Project et auteur du rapport annuel de l’Observatoire 173 Climat–Assurance vie, publié en octobre 2018. « La multiplicité des intermédiaires et l’opacité de la chaîne d’investissement ne sont pas non plus favorables au changement, souligne François Bonnin, conseiller scientifique de L’Actuariel et directeur actuariat, finance et risques Mutavie/Macif. Cette intermédiation brouille la finalité des placements, alors que les épargnants ont aussi leur responsabilité et que nous aurions tout intérêt à leur expliquer qu’un placement responsable n’en est pas moins rentable à long terme, bien au contraire ! » Enfin, la réglementation qui pèse sur les banques et les assurances serait aussi un obstacle au questionnement. « On doit répondre à des exigences de plus en plus tatillonnes qui finissent par déresponsabiliser sans encadrer », ajoute François Bonnin. Dans ces conditions, difficile de remettre en cause la régulation simplement incitative de l’article 173. La Commission européenne a d’ailleurs également adopté une approche non contraignante dans son paquet législatif sur la finance durable…

Qui pour démarrer la ola ?

Dernier frein, qui accompagne cette fois tout changement de modèle radical : « Tout le monde a peur de bouger le premier et d’être perdant d’une concurrence de court terme pour avoir eu raison trop tôt », analyse François Bonnin. Un diagnostic que partage Fabrice Bonnifet, qui veut rester optimiste : « Les énergies fossiles étant encore extrêmement rentables, un seul ne peut pas lutter contre tous : il faut donc réfléchir sur le modèle de la ola. Au début, seuls vos voisins suivent le mouvement, mais ensuite ça se propage. » Le problème aujourd’hui, c’est de trouver celui qui va lancer ce mouvement…

« J’attends un grand patron du monde de la finance qui dise : “ Collectivement, on définit une stratégie pour progressivement sortir des énergies fossiles et concentrer nos efforts sur l’efficacité énergétique, parce que c’est une question éthique et morale, un point c’est tout ”. » Une question d’éthique dont s’est d’ailleurs déjà emparée l’opinion publique. Le risque de transition est aussi exposé au changement hautement imprévisible du comportement des consommateurs. « Le mouvement de mobilisation sur le climat monte en puissance et amplifie les menaces qui pèsent sur certaines activités. Le risque de transition, c’est de la nitroglycérine pour elles, analyse Anne-Catherine Husson-Traore. Les disruptions peuvent être très rapides et très violentes. Il est urgent de les anticiper. »

Black Rock ne doit pas penser autrement… Deux semaines après l’épisode du canular, le gestionnaire d’actifs a sorti un rapport au titre prometteur : « Sustainability: The future of investing ».

Énergies fossiles

Énergies fossiles

la finance broie toujours du noir

Besoin d’information sur le financement des énergies fossiles ? C’est vers les ONG qu’il faut se tourner. Les acteurs financiers, soucieux de leur réputation, ne communiquent que très peu. Tour d’horizon des rapports sortis fin 2018.

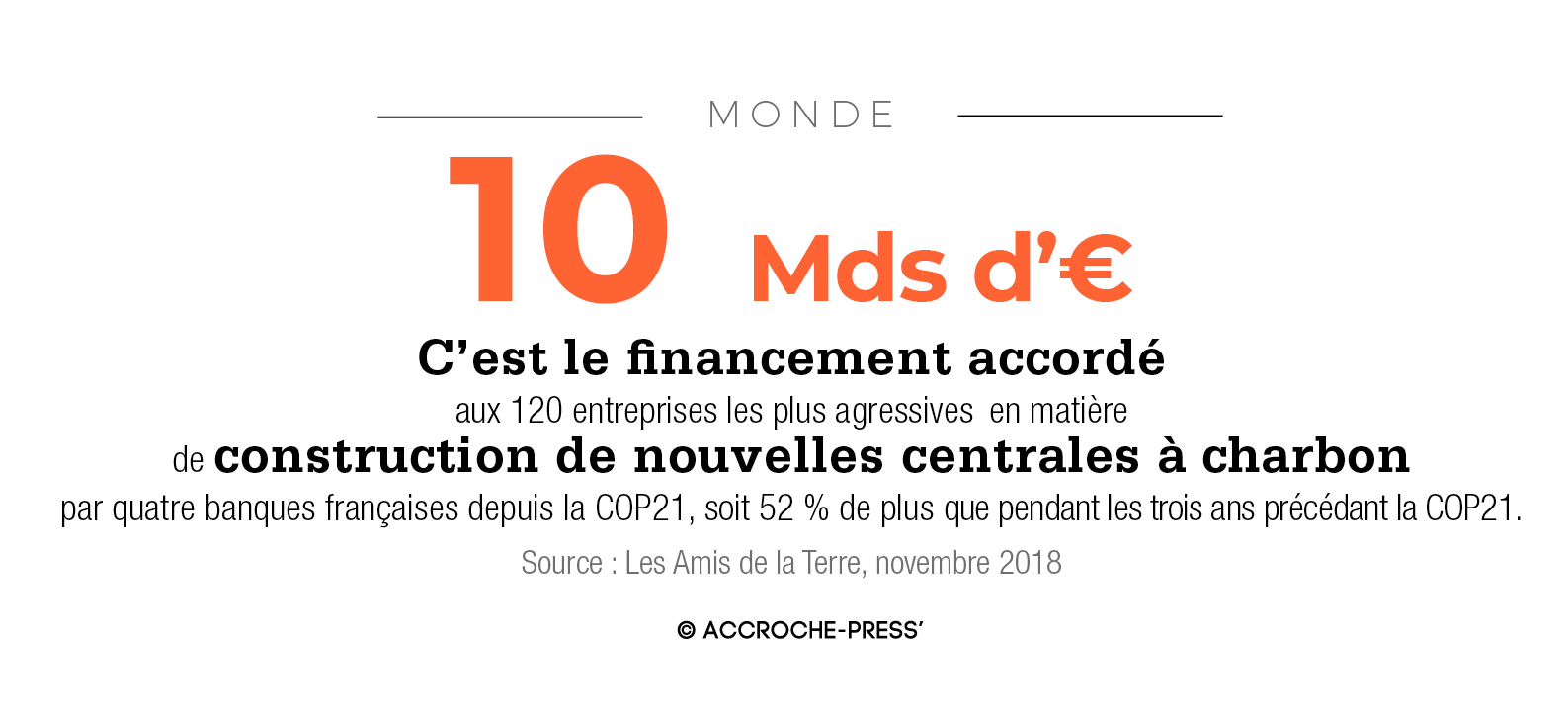

« Who owns the world’s fossil fuels ? », c’est la question que s’est posée Influence Map. Résultat le plus surprenant de l’enquête publiée en décembre 2018 : les quinze plus grands gestionnaires d’actifs (40 000 milliards de dollars sous gestion) ont augmenté leurs investissements dans le charbon thermique de plus de 20 % entre 2016 et 2018. Cette même étude désigne Black Rock comme le plus gros détenteur mondial d’actifs liés aux énergies fossiles. Des actifs qui représenteraient à eux seuls l’équivalent de 9,5 milliards de tonnes d’émissions de CO2, soit 30 % des émissions liées à l’énergie mondiale en 2017, selon l’Agence internationale de l’énergie. L’alliance internationale d’ONG Unfriend Coal, quant à elle, sort tous les ans le « Classement des assureurs sur le charbon et les changements climatiques », qui note les 24 plus grands assureurs mondiaux. En 2018, seuls sept d’entre eux ont adopté une politique visant à ne plus assurer tout ou partie des projets et entreprises du secteur du charbon. « Les assureurs nord-américains, asiatiques et australiens manquent cruellement à l’appel », indiquent Les Amis de la Terre, qui soulignent également « une tendance des leaders Scor et AXA à se reposer sur leurs acquis de 2017 ». Ainsi, ces deux entreprises n’appliquent pas les mêmes règles à leurs investissements qu’à leurs politiques de souscription et AXA n’inclut pas non plus les actifs gérés pour tiers. Côté banques, Rainforest Action Network, un collectif de 51 ONG environnementales, publie chaque année le rapport « Banking on climate change », qui analyse le financement des 36 plus grandes banques mondiales des secteurs les plus nuisibles au climat et à l’environnement (sables bitumineux, forages profonds et en Arctique, exportation de gaz naturel liquéfié, mines de charbon et centrales électriques à charbon).

Conclusion, selon l’édition 2018 : les nouveaux financements accordés à ces énergies fossiles extrêmes serait passé de 104 à 115 milliards de dollars entre 2016 et 2017, soit une augmentation de 11 %. Dans son rapport « Banques françaises, les fossiles raflent la mise » de novembre 2018, Oxfam fait, elle, un focus sur les six plus grandes banques françaises : selon l’ONG, elles auraient consacré près de 43 milliards d’euros de financements aux énergies fossiles en 2016 et 2017 contre près de 12 milliards d’euros aux énergies renouvelables. Par ailleurs, les banques auraient réduit leurs financements à destination des énergies renouvelables d’un montant équivalant à l’augmentation de leurs financements vers les énergies fossiles (+ 1,8 milliard d’euros). Tout aussi préoccupant, les acteurs financiers ne se rattrapent pas sur des investissements « verts ». À l’international, « les investissements dans les infrastructures vertes représentent moins de 1 % des portefeuilles des investisseurs, moins de 1 % du marché obligataire et 15 % des crédits bancaires syndiqués », indique l’observatoire Climate Chance. En France et sur le panel des 100 investisseurs les plus importants, Novethic a chiffré à 1,07 % des encours les montants investis dans l’économie verte, soit 0,02 % de progression entre 2017 et 2018. Pourtant, depuis la COP21, les déclarations, engagements, promesses, feuilles de route et autres appels venant des investisseurs se sont multipliés. Citons les initiatives les plus importantes : la Portfolio Decarbonization Coalition, la Montréal Carbon Pledge et, dernière en date, l’Investor Agenda. Certes, il faut noter un élan important de désinvestissement des énergies fossiles, dont se réjouit l’ONG 350.org, qui en est à l’origine via le mouvement Divest-Invest. Mais, hormis l’Irlande et les villes de New York et Londres, il s’agit essentiellement d’institutions religieuses et philanthropiques, de collèges et d’universités pour un montant de désinvestissement effectif peu significatif. Et dont la portée reste avant tout symbolique.

1- Toutes les indications de hausse des températures sont à horizon 2100.

1- Toutes les indications de hausse des températures sont à horizon 2100.

2- Sur ces 1,6 trillion de dollars de dépenses potentiellement inutiles sur la période 2018-2025, 1,3 trillion concerneraient le pétrole).

3- 5 trillions de dollars sur les 75 trillions de la capitalisation mondiale (et 500 Mds$ sur les 110 trillions du marché mondial des obligations. Source : « Who owns the world’s fossil fuels », de l’ONG Influence Map, décembre 2018.

4- « Article 173-VI. Bilan du reporting climat après deux ans d’application », rapport couvrant 17 assureurs qui représentent plus de 90 % des encours.

5- « Prise en compte par les émetteurs des attentes ESG-climat des sociétés de gestion et institutionnels », décembre 2018.