Des transactions dans de nouvelles conditions de sécurité et de contrôle.

L'actuariel 23

Système à visée monétaire et contractuelle apparu sur Internet, la blockchain offre la possibilité de se passer, lors d’une transaction, d’intermédiaire tiers de confiance. Un sujet qui génère autant d’intérêt que de questions de la part des acteurs traditionnels et des utilisateurs potentiels.

Au départ, c’était un rêve de libertariens. Celui de se passer d’autorité centralisatrice même pour une activité aussi sensible que l’émission monétaire. Aujourd’hui, c’est le sujet qui agite les cercles financiers les plus autorisés, certains croyant discerner une technologie aussi novatrice qu’Internet, d’autres leur répondant qu’il ne s’agit que d’un feu de paille. Pour beaucoup, la vérité est entre les deux : « Sur le sujet de la blockchain, nous sommes dans une posture de veille attentive », témoigne Jean-Louis Charluteau, directeur de la réassurance, de la modélisation catastrophe et du pilotage des projets techniques chez Generali.

Si le monde financier et, depuis quelques mois, l’industrie de l’assurance française s’intéressent à la blockchain, c’est qu’elle promet des changements profonds dans la manière de gérer les transactions, de quelque nature qu’elles soient. Cette technologie permet de transmettre et de stocker des informations de manière transparente et sécurisée, sur un système informatique organisé non pas sur le principe d’un serveur central pilote mais comme un réseau pair à pair où un grand nombre d’ordinateurs – les « nœuds » – sont interconnectés. Chacun d’eux conserve une copie des transactions effectuées, ce qui explique que l’on parle de la blockchain comme d’un registre distribué (« distributed ledger »). « C’est un moyen de prouver sa bonne foi dans un environnement où personne ne fait confiance à personne », résume Sébastien Choukroun, consultant senior dans le pôle actuariat, risques et data modeling, expert en blockchain PwC.

Si Bitcoin est la blockchain la plus connue car née de l’article fondateur du développeur anonyme Satoshi Nakamoto en 2008, il en existe désormais beaucoup d’autres. Ces dernières reprennent tout ou partie des caractéristiques de Bitcoin, NXT et Ethereum figurant parmi celles qui sont le plus souvent citées. Toutes ont en commun d’être des systèmes permettant de se passer d’intermédiaire tiers de confiance. Or l’assureur joue ce rôle de tiers de confiance. La blockchain apparaît donc de prime abord comme une menace existentielle pour l’industrie traditionnelle. « La blockchain repose sur deux notions principales : d’une part, le consensus et la confiance entre utilisateurs véhiculée par la technologie, et d’autre part, la mutualité d’un réseau social partageant des valeurs communes, analyse Jean-Louis Charluteau. C’est un retour aux bases du métier d’assureur. On peut ainsi imaginer la création de mutuelles fonctionnant sur la blockchain et répondant aux besoins d’une communauté affinitaire. »

Des « néoassurances » en test

Des exemples de « néoassurances », autonomes et autorégulées, commencent à émerger dans le monde. Ainsi, la start-up InsurETH (1) propose aux clients de compagnies aériennes de s’assurer contre les retards et annulations de vols. En cas de sinistre, détecté par le système connecté aux données des aéroports, la compensation est automatiquement versée à l’assuré sans déclaration préalable ni intervention d’un intermédiaire. C’est la technologie des « smart contracts », de petits programmes informatiques exécutant à la lettre les termes d’un contrat défini au préalable. Une autre initiative, lancée depuis Paris par la start-up Stratumn, propose un service similaire pour que les propriétaires de smartphones ou d’appareils photo puissent assurer leur matériel sur la base d’une mutuelle désintermédiée.

Cela signifie-t-il que l’on pourra se passer de compagnies d’assurances demain ? « Le paradoxe de la blockchain est qu’elle est en même temps un risque et une opportunité, souligne Jean-Louis Charluteau, qui voit la possibilité pour les assureurs traditionnels d’offrir leurs services à ces néoassureurs. On peut imaginer que certains risques unitaires aient une valeur trop importante pour être portés par la mutualité seule ou qu’il y ait besoin de fournir une garantie légale exigée par le régulateur. Ce serait une manière, pour l’assureur traditionnel, de se réintroduire dans la boucle. Une autre façon d’y parvenir serait d’être à l’initiative de solutions d’assurance et de services conçues pour et avec le concours de ces groupes affinitaires. »

De la souscription à l’indemnisation

Plus largement, la blockchain est porteuse de promesses quant à la manière de mieux faire le même métier. « Nous pressentons que cette technologie va bouleverser les pratiques assurantielles, même si l’on ne sait pas encore précisément comment, observe Magali Noé, actuaire certifiée IA, chief digital officer chez CNP Assurances. Elle va notamment permettre de s’émanciper de certaines phases déclaratives présentes dans l’industrie de l’assurance. »

Tous les stades de la vie du contrat peuvent être concernés, à commencer par la souscription. Le LaBChain, piloté par la Caisse des dépôts, a ainsi dédié son premier cas d’étude à l’épineuse question de l’identification client et des vérifications réglementaires dites de KYC (2), permettant de garantir à la fois la confidentialité des informations et une authentification certaine des parties d’une transaction. La start-up Tradle travaille aussi avec Aviva dans le cadre de la « sandbox » du régulateur britannique (3) pour développer une solution d’authentification automatisée de l’identité des clients reposant sur la blockchain.

L’étape de la déclaration d’un sinistre peut, elle aussi, être chamboulée. Les constats pourraient par exemple être transmis par l’assuré via la blockchain qui, par sa fonctionnalité d’horodatage présumé infalsifiable, réduirait le risque de fraude tout en simplifiant les démarches du client (4) . Quant à l’indemnisation elle-même, elle peut être automatisée par l’utilisation des smart contracts. C’est le principe testé par Allianz Risk Transfer dans le cadre d’un cat swap lancé en juin dernier, par lequel les investisseurs paient automatiquement l’émetteur en cas de survenance d’une catastrophe naturelle prédéfinie. « L’un des objectifs des travaux est de trouver des solutions visant à développer pour les clients des services plus intuitifs, plus fiables et plus rapides », explique Laurence Giraudon, directrice Middle-Back Office à la direction des investissements chez CNP Assurances.

C’est aussi un moyen pour l’assureur d’optimiser ses coûts. En réduisant le recours à des intermédiaires tels que les experts et en automatisant les process, la technologie des registres distribués peut en théorie ouvrir de nouveaux marchés. La microassurance auprès de clientèles insuffisamment solvables pour s’offrir une assurance classique, tout d’abord, en capitalisant sur les expériences d’assurance agricole paramétrique (5). L’assurance de l’économie collaborative ensuite, par exemple en associant automatiquement la souscription d’une assurance à l’entrée d’un locataire dans un logement AirBnB grâce à une serrure connectée. Enfin, l’optimisation des coûts peut découler d’une réduction de la fraude.

Moins de fraude, plus de clients

Vérifier qu’un même véhicule n’est pas couvert deux fois, qu’un objet de valeur assuré appartient bien à la personne censée le détenir – à l’instar des diamants, comme le propose la start-up Everledger, incubée par l’accélérateur d’Allianz France –, que le sinistre déclaré est bien réel… La certification et la traçabilité permises par la blockchain sont des atouts appréciables pour les assureurs, averses à l’incertitude. « Tout ce qui permet de réduire l’aléa moral est bon à prendre, souligne Jean-Louis Charluteau. L’utilisation de la blockchain peut impacter la façon dont on conçoit les produits, dont on applique les franchises, dont on calcule le ratio combiné de la branche. Grâce, en particulier, au niveau élevé de confiance que partagent les membres d’une telle mutualité, la blockchain peut jouer sur la réduction de la fraude. » « La traçabilité et la fiabilité des déclarations ouvrent la voie à un traitement actuariel plus fin et robuste, et à une réduction de certaines asymétries d’information, d’où un pricing potentiellement plus précis », confirme Alexis Collomb, titulaire de la chaire de finance du Cnam et directeur scientifique du SciChain Lab.

La prise en main de la technologie s’est certes significativement accélérée ces derniers mois, avec la multiplication d’initiatives dites « proof of concept » (PoC). Mais toutes en restent au stade du prototype. Beaucoup d’observateurs comparent l’état de l’art en matière de registres distribués à la compréhension d’Internet dans les années 1990. On est très loin d’un système parfait, d’autant que les débuts de la blockchain ont parfois été houleux, comme l’illustrent les déboires de Bitcoin avec la faillite de la plateforme d’échange MtGox suite à une cyberattaque et la réputation sulfureuse acquise par la cryptomonnaie sur le site de marché noir Silk Road. Appréhender les risques inhérents à cette nouvelle technologie est donc impératif pour des acteurs établis et régulés. « L’utilisation de la blockchain soulève des questions en matière de gouvernance, de reconnaissance légale des opérations, de confidentialité des transactions ou d’identification des parties, lesquelles devront être réglées avant d’envisager une utilisation industrielle de la technologie », liste Laurence Giraudon.

Réglementer une technologie nativement libertarienne

Ainsi, la question de la réglementation d’une technologie nativement libertarienne n’est pas des plus simples et le régulateur pourrait s’en tenir à n’autoriser que certains éléments technologiques de la blockchain comme la cryptographie ou le minage. Au-delà de la réglementation, les questions de gouvernance sont loin d’être résolues. On parle d’inviolabilité de la technologie mais les attaques existent. Ainsi, la blockchain Ethereum a-t-elle été prise pour cible par un hacker ayant trouvé une faille dans le code. Il a dérobé avant l’été l’équivalent de 50 millions de dollars en ether, la cryptomonnaie associée à Ethereum, soit un tiers des montants levés par The DAO, un fonds de capital-risque autogéré sur la blockchain. Plus que le vol, c’est la réaction des parties prenantes de la blockchain qui inquiète : divisés sur la question de savoir s’il fallait annuler les ethers dérobés en acceptant de changer les règles originelles – supposées immuables – d’Ethereum, les développeurs se sont scindés en deux groupes, conduisant à la création de deux blockchains distinctes. « Les premiers smart contracts sont récents et la maturité de cette technologie n’est pas encore atteinte, souligne Sébastien Choukroun. Il arrive que des failles soient découvertes, parfois des années plus tard. »

Même pour une blockchain aussi mature que Bitcoin, ayant prouvé la résilience de son système cryptographique depuis 2009, la garantie d’inviolabilité des processus est sujette à caution. Ainsi, la puissance de calcul exigée par la résolution des énigmes mathématiques aurait conduit à la concentration des capacités de minage entre les mains de quelques acteurs – des « fermes » de minage –, notamment en Chine. De quoi jeter des doutes sur l’impossibilité théorique de concentrer en une seule main les 51 % de capacité de minage nécessaires à la falsification de la chaîne.

Face à ces incertitudes, la constitution de blockchains privées ou semi-privées – dites de consortium – peut être vue comme une solution intermédiaire permettant d’appréhender le sujet sans s’exposer à toutes ces zones d’ombre. Plusieurs acteurs se mettent d’accord pour construire une blockchain, chacun opérant un ou plusieurs nœuds de la chaîne. « Pour des sommes significatives engagées sur une longue durée, comme l’assurance-vie ou l’assurance chômage, il semble prudent de privilégier une solution type smart contract privé, comme certains assureurs les développent actuellement, où l’assureur est garant des mises à jour régulières et de la solvabilité », recommande ainsi Sébastien Choukroun.

Un déplacement de la confiance

« Le choix entre une blockchain publique ou privée dépend de son usage, ajoute Magali Noé. Sur certains sujets, une ouverture totale via une blockchain publique sera nécessairement privilégiée, tandis que pour d’autres, comme ceux nécessitant une confidentialité accrue, une blockchain de consortium sera choisie. »

Le principal problème à résoudre avant une utilisation massive de la blockchain est celui de sa complexité conceptuelle. « En contournant certains tiers de confiance comme des courtiers ou des banques, on peut espérer réduire certaines asymétries d’information. Dans certains cas, cela peut être une bonne chose tant que l’on ne déplace pas le problème ailleurs et que le nouveau système est aussi simple d’utilisation pour les particuliers concernés, souligne Alexis Collomb. Comprendre comment bien utiliser une blockchain n’est pas toujours aisé, les travaux d’Herbert Simon (6) sur notre rationalité limitée le montrent bien. In fine, les utilisateurs non experts ont besoin de pouvoir faire confiance à l’intégrité du système qui les sert. Une blockchain publique conduit en réalité à un déplacement de la confiance, qui va se loger non pas dans la réputation d’une institution mais dans un protocole et une communauté de développeurs. » Les usages en matière de banque ou d’assurance digitales ont mis trente ans à se généraliser ; il est probable que cette pédagogie du consommateur final sera tout aussi délicate pour transformer ce nouveau jouet des assureurs en un outil du quotidien.

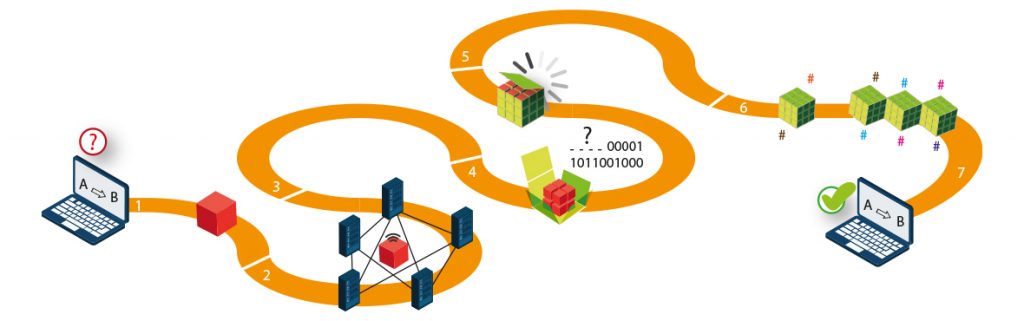

La blockchain

en 7 étapes

1. A et B initient une transaction, à savoir un échange de données sous forme digitale : des « tokenized* assets » (argent, contrat, images…).

2. La transaction est soumise à un réseau pair à pair où un grand nombre d’ordinateurs – les « noeuds » – sont interconnectés.

3. Les mineurs*, des intervenants actifs du réseau, sélectionnent certaines transactions. Par exemple, si A cherche à dépenser deux fois le même bitcoin*, seule une transaction sera prise en compte.

4. Ces transactions sont réunies dans un bloc. Pour avoir le droit de proposer un bloc, un mineur doit résoudre un problème mathématique nécessitant d’importantes capacités de calcul (« proof of work ») moyennant une récompense.

5. Le bloc proposé à la blockchain est certifié par un hash* comme consécutif d’un bloc précédent. Le hash est une empreinte digitale générée par l’application d’une fonction irréversible, ne permettant pas de revenir à la donnée d’entrée. On parle d’« oracle aléatoire ». Il protège le bloc contre les modifi cations ultérieures.

6. Le bloc miné est ajouté à la blockchain. Les « noeuds » s’assurent de l’impossibilité d’une corruption de la blockchain par quelqu’un qui souhaiterait ajouter ou retirer des transactions au registre.

7. La transaction est confirmée entre A et B.

LEXIQUE

LEXIQUE

Bitcoin : monnaie cryptographique, virtuelle, et système d’échange pair à pair (peer-to-peer) mis en place par un groupe de développeurs informatiques en 2009. Ce mot est constitué de « bit » (unité d’information binaire) et « coin » (pièce de monnaie).

Hash : fonction qui permet d’obtenir une empreinte numérique unique par fichier.

Mineur : intervenants actifs du réseau qui sélectionnent des transactions et participent à leur validation.

Tokenized assets : représentations digitales d’actifs physiques.

♦

La blockchain bitcoin

en quelques chiffres

16 millions de bitcoins minés à ce jour sur les 21 prévus par le protocole, une valeur de marché de plus de 11 milliards de dollars début novembre. Par construction, un délai de 10 minutes pour qu’un bloc soit validé sur la blockchain Bitcoin, ce qui limite sa capacité de traitement. D’où la constitution de « sidechains » périphériques pour gérer les transactions secondaires avec un moindre niveau de sécurité.

Partages

d’expérience

Face à la nouveauté et à la complexité du sujet, les institutions financières ont décidé de collaborer au sein de groupes de travail. Le laboratoire LaBChain, piloté par la Caisse des dépôts, a été notamment rejoint par Aviva France, Axa, CNP Assurances et la MAIF. La Fédération française des assurances s’apprête également à lancer un groupe de travail. En Europe, on peut noter l’initiative B3i entre Aegon, Allianz, Munich Re, Swiss Re et Zurich.

Un outil

pour les investisseurs institutionnels

Sur l’activité de gestion d’actifs aussi, la blockchain peut permettre d’automatiser et d’industrialiser des processus, et ainsi générer des gains de productivité. « Un smart contract peut par exemple calculer les appels de marge associés aux opérations sur dérivés ou de prêts de titres, sans qu’il y ait besoin de confronter les évaluations faites par les deux contreparties », explique Laurence Giraudon de CNP Assurances. La gestion du collatéral titre est ainsi le second cas d’usage exploré au sein du LaBChain. Des tests sont par ailleurs en cours sur les marchés non cotés autour des « minibons », variante du bon de caisse créée pour les plateformes de crowdfunding. Un décret fixant les conditions d’utilisation d’un registre distribué pour gérer ces minibons est attendu pour 2017. Un premier pas du régulateur français vers la reconnaissance des « dispositifs d’enregistrement partagé ».

Les actuaires

et la blockchain

C’est en masse que les actuaires ont participé au cycle de conférences organisé par le groupe de travail blockchain de l’Institut des actuaires depuis septembre 2016. Au-delà de la curiosité intellectuelle, il s’agissait de comprendre comment le métier pouvait être impacté par cette nouvelle technologie. « La blockchain est réputée infaillible mais on a déjà des preuves de défaillance. Et là où il y a un risque, les actuaires ne sont pas loin, observe Gontran Peubez, actuaire certifié IA, directeur chez Deloitte Consulting, qui pilote avec Florence Picard, présidente de la commission scientifique des actuaires, le cycle de conférences. Il y aura peut-être de nouveaux produits à concevoir pour couvrir le risque associé à l’utilisation d’une blockchain et de la cryptographie. » L’actuaire est en tout cas idéalement placé pour aider l’institution financière à appréhender la nouvelle technologie : « L’univers probabiliste qui sous-tend la cryptographie parle à l’actuaire, assure Gontran Peubez. Sa double compétence technique et métier, quantitative et business, l’aide dans ce grand écart exigé par les réflexions autour des usages de la blockchain, même si la pluridisciplinarité sera essentielle. » Une prochaine conférence se tiendra en janvier, avec la présentation des initiatives de Place.

1. Une initiative similaire est également menée par deux entrepreneurs allemands : https://fdd.etherisc.com

2. Know your customer : série d’informations à collecter auprès du nouveau client, notamment dans un souci de lutte antiblanchiment.

3. Programme de la Financial Conduct Authority permettant à des acteurs de tester des services innovants dans un contexte réglementaire fortement allégé. L’ACPR et l’AMF n’ont pas retenu ce principe du « bac à sable », lui préférant un système d’application progressive de la réglementation (principe de la proportionnalité).

4. La start-up française KeeeX teste ce type de solution.

5. Lire « Microassurance : trouver les clients de demain », l’actuariel n° 21, juin 2016.

6. Prix Nobel d’économie en 1978.